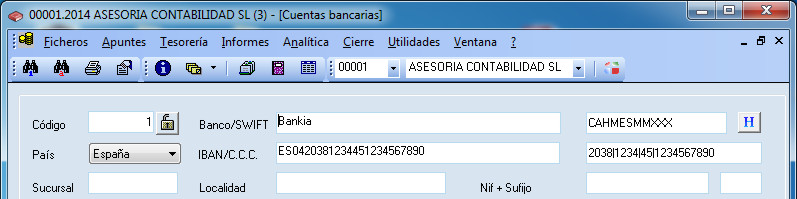

El primer paso para actualizar una empresa a la nueva Normativa SEPA es añadir los códigos IBAN – SWIFT / BIC a las cuentas bancarias de las empresas.

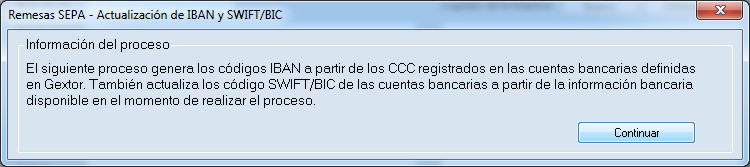

- Dentro de utilidades / actualización IBAN-SWIFT/BIC (remesas SEPA) se incluye un proceso que calcula y actualiza automáticamente el campo IBAN y SWIFT, partiendo de la información del CCC.

- A continuación seleccionamos la empresa/s tanto de contabilidad como de gestión.

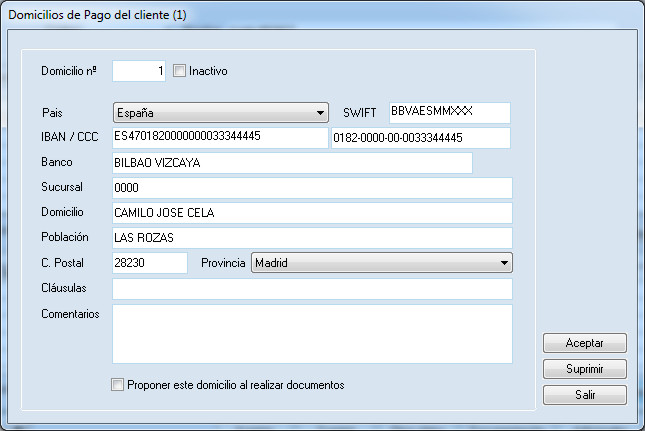

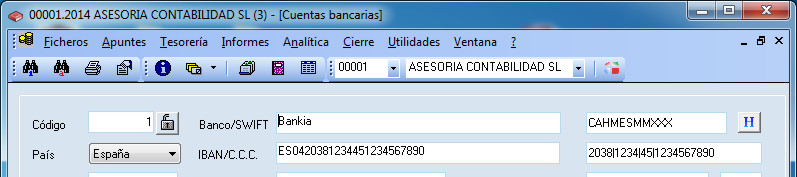

- Una vez concluido el proceso se habrán rellenado los códigos IBAN y SWIFT en todas las cuentas bancarias:

Ficheros / cuentas bancarias.

Ficheros / maestro de cuentas / datos identificativos / domiciliación bancaria.

- La opción “Modificar IBAN y SWIFT/BIC existentes” actualiza la información ya introducida según los cálculos correctos de IBAN y añade los códigos SWIFT a los Bancos que los tengan publicados.

- Todos los Bancos publicados por el Banco de España tienen ya sus códigos introducidos en el programa ERP Gextor Gestión Comercial y ERP Gextor Financiero (contabilidad).

- En las empresas del programa ERP Gextor Gestión Comercial que veremos también estos datos en la información de “Domicilio de pago” de las fichas de clientes y proveedores:

Módulo de creación, gestión y envío de mandatos.

Como sabemos, a partir del 01/02/2014 será obligatorio gestionar las transacciones comerciales mediante la nueva normativa SEPA.

El proceso de gestión de mandatos es el siguiente:

- El acreedor emite el mandato y se lo envía al deudor.

- El deudor cumplimenta la información necesaria y devuelve el mandato firmado al acreedor.

- El acreedor recibe y custodia el mandato.

- El acreedor envía a su banco su fichero de cobros (remesa) con los datos del mandato.

- Se ejecutan los cobros.

- El mandato puede dar cobertura a un adeudo único (factura con un solo vencimiento) o a una serie de adeudos (recurrentes).

- En el caso de cobros recurrentes, el mandato tendría, en principio una validez indefinida. No obstante, el mandato podrá cancelarse en cualquier momento (tanto por parte del deudor como del acreedor). En cualquier caso, si durante un periodo de 36 meses no se gira ningún adeudo sobre un mandato este quedará cancelado. El acreedor necesitaría un nuevo mandato para poder reiniciar el envío de cobros.

- Con la finalidad de hacer frente a la necesidad de gestionar los mandatos para poder realizar operaciones con estos nuevos instrumentos de cobro se incluye en el programa ERP Gextor una nueva opción dentro del menú de contabilidad llamada “Gestión de Mandatos a Clientes”, que pasamos a explicar a continuación:

- Dentro del módulo de mandatos aparece el siguiente menú:

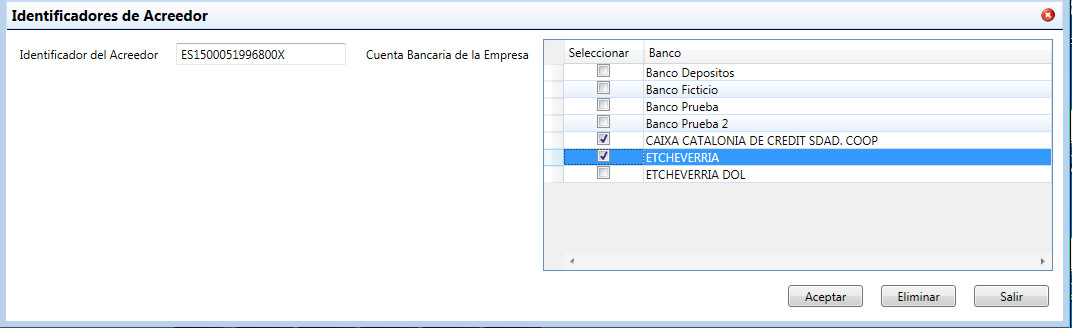

Identificadores de acreedor

El identificador de acreedor es un código que asigna el Banco a su empresa y que deberá ir especificado en el mandato.

Lo único que puede variar el Banco en este identificador es el sufijo, si los distintos Bancos utilizan el mismo para la empresa no habría que enviar mandatos diferentes a los clientes.

En España el formato es este:

ESZZXXXAAAAAAAAA

Donde:

- ES: código del país España según la norma ISO 3166.

- ZZ: dígitos de control (cuyo cálculo se explica a continuación).

- XXX: sufijo (normalmente 000, pero el acreedor puede gestionar más de un canal de adeudos poniendo otros valores).

- AAAAAAAAA: CIF del acreedor, frecuentemente una letra seguida de 8 cifras, sin espacios, guiones u otros símbolos.

Nota: Una cuenta bancaria solo podrá tener un único identificador de acreedor.

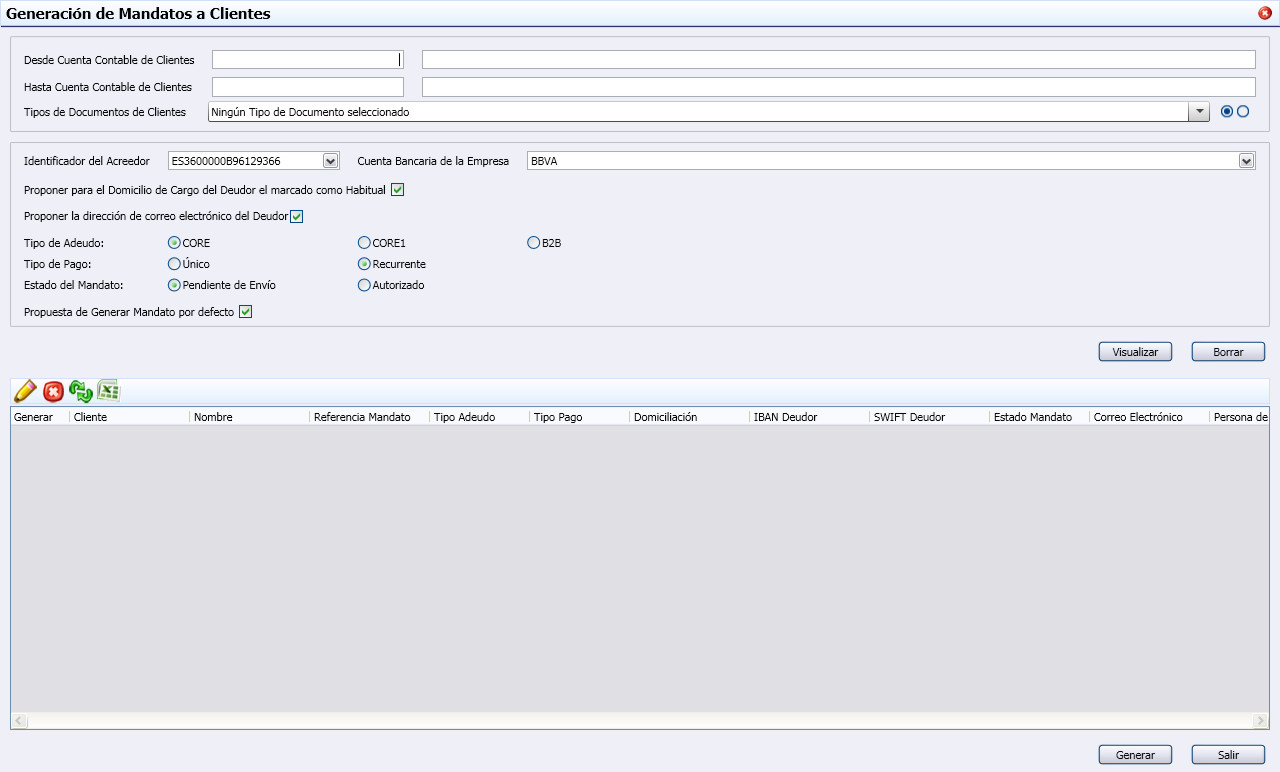

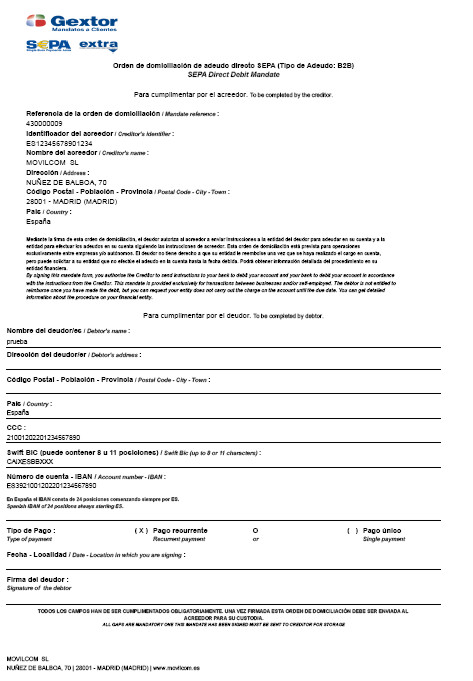

Generación

Esta opción permite generar todos los mandatos de cuentas contables de clientes:

- En situación de “activos”.

- Cuyo documento de pago se incluya en adeudos.

- Qué no tengan un mandato “autorizado” al identificador de acreedor que se indique.

- Y el tipo de adeudo del mandato está definido como “Único” (hay que hacer un mandato nuevo por cada domiciliación que se realice al cliente).

Dicha opción dispone de los siguientes filtros:

- Desde – hasta cuenta contable de clientes.

- Tipo de documento de los clientes.

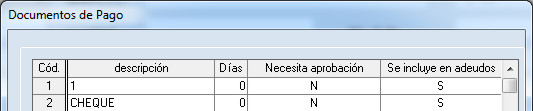

Se visualizarán aquellos tipos de documento que estén marcados como de tipo adeudo.

Por último se solicita la siguiente información:

- Identificador acreedor -> Seleccionamos el identificador de acreedor creado en la pantalla anterior.

- Proponer para el domicilio de cargo del deudor el marcado como habitual (si / no).

- Proponer la dirección de correo electrónico del deudor (si / no):

– Si está marcado la dirección de correo electrónico que haya en la ficha del cliente en el programa ERP Gextor Financiero (contabilidad) se utilizará como dirección de envío de los mandatos.

– Si se desmarca el campo dirección de correo electrónico aparecerá en blanco (la carta de mandato se imprimirá en lugar de enviarse por correo electrónico, salvo que se edite el mandato e introduzca un correo electrónico manualmente). - Tipo de adeudo: CORE – CORE1 – B2B -> Dependiendo del tipo de adeudo seleccionaremos un esquema u otro.

Como luego veremos, los clientes de tipo “Consumidor” no permiten la modalidad de pago B2B.

Como luego veremos, los clientes de tipo “Consumidor” no permiten la modalidad de pago B2B. - Tipo de pago: Único – recurrente -> El mandato puede dar cobertura a un único adeudo (factura de un solo vencimiento) o a una serie de adeudos (recurrentes).

- Estado del mandato -> Pendiente de envío, autorizado.

En el caso de los clientes que ya tengan autorización firmada se puede generar el mandato directamente como autorizado de este modo no habrá que volver a enviar el mandato para su firma.

El resto de mandatos (pendiente de envío) se les remitirá el mandato para su firma.

Una vez insertados los datos visualizaremos en la parte inferior los registros de mandatos a generar con la información de cada uno. Antes de generar, podemos realizar varias operaciones:

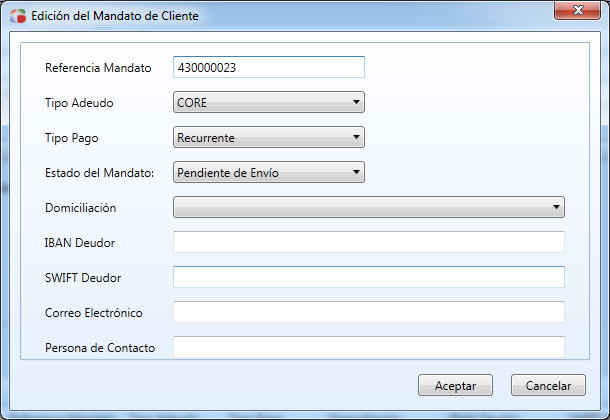

- Editar el registro para cambiar el tipo de adeudo, tipo de pago, estado, etcétera.

- Eliminar varios registros de los cuales no queremos generar mandato.

- Recuperar los registros que cumplan las condiciones.

- Exportar a Excel los registros de la rejilla.

Por último se generarán los mandatos desde el botón de generar para su posterior gestión (envío, autorización, etcétera).

Al editar una línea podemos modificar los datos que tenemos del cliente o añadirlos.

Al editar una línea podemos modificar los datos que tenemos del cliente o añadirlos.

Envío / impresión.

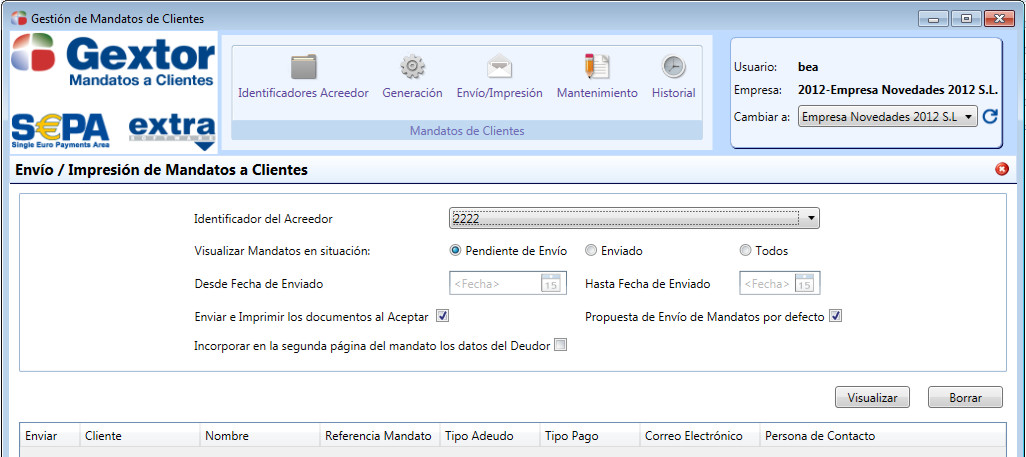

Desde esta opción podemos enviar por correo electrónico o realizar la impresión de aquellos mandatos en situación de “Pendiente de envío” o “Enviados”.

La opción dispondrá de los siguientes filtros:

- Identificador de acreedor.

- Visualizar los mandatos en situación.

– Pendiente envío

– Enviado

– Todos - Desde – hasta fecha de enviado.

– Podremos filtrar por fecha en caso de seleccionar enviado o todos.

De este modo podemos revisar los mandatos indicados en una fecha determinada para reclamar al cliente un envío realizado en las fechas indicadas y que todavía no ha devuelto la confirmación. - Enviar e imprimir los documentos al aceptar.

- Propuesta de envío de mandatos por defecto (si / no).

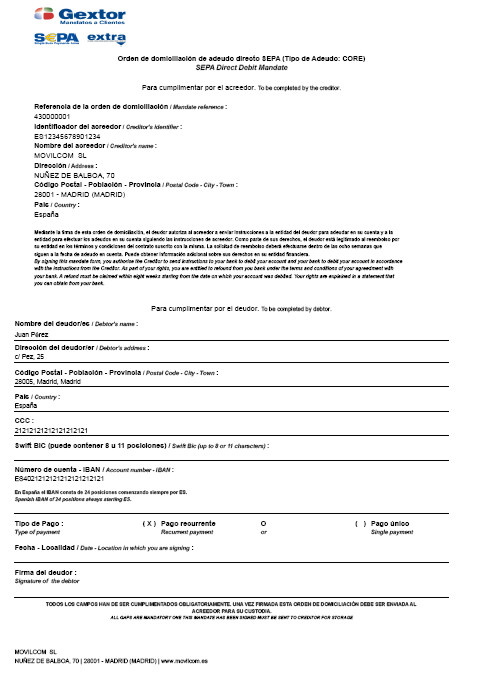

- Incorporar en la segunda página del mandato los datos del deudor.

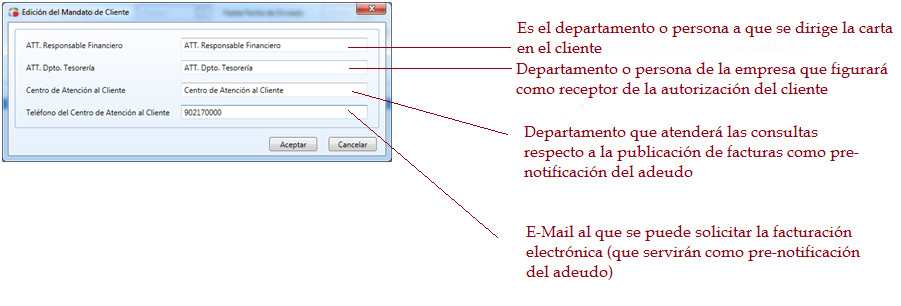

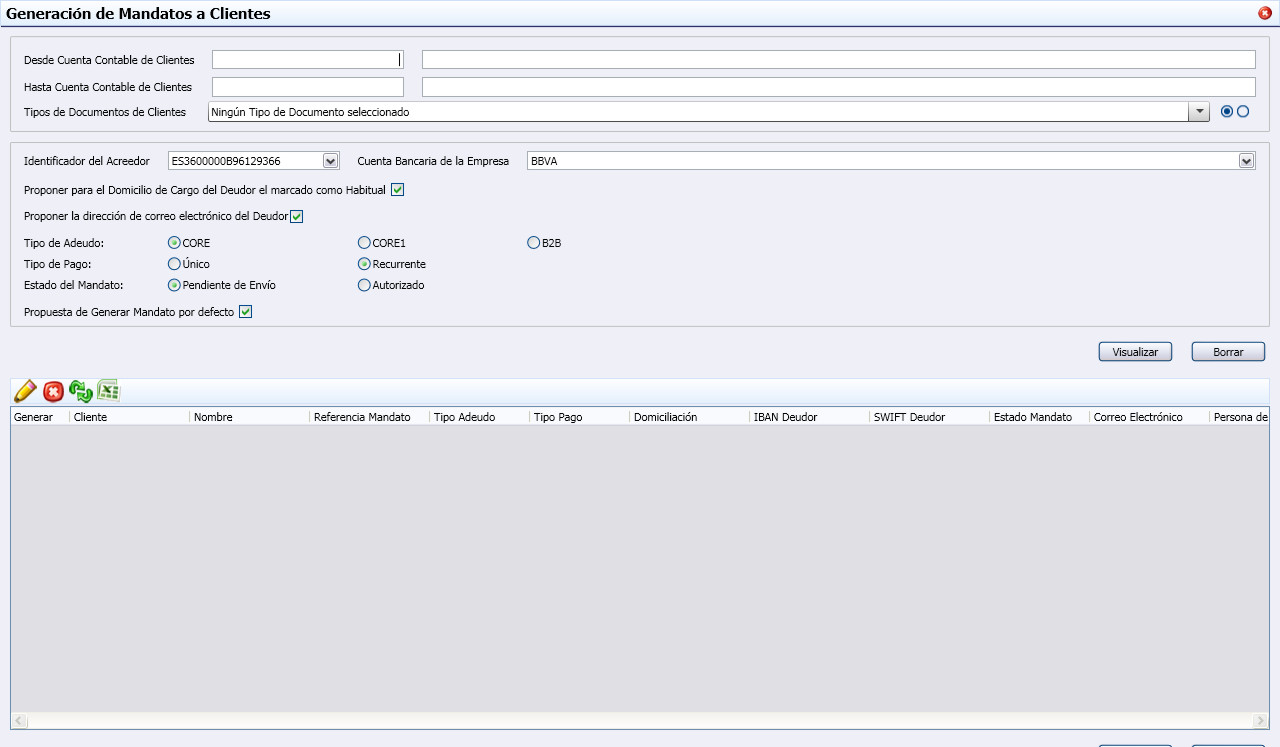

Una vez pulsamos el botón de envío el programa nos solicitará algunos datos del destinatario (Att. Responsable Financiero) y también datos de contacto de nuestra empresa para que podamos utilizar la autorización como documento en que queda reflejado que las facturas publicadas en la web de la empresa servirán como documentos de pre-notificación (véase más abajo).

Estos datos son:

- Att. Departamento Tesorería.

- Centro de atención al cliente.

- Teléfono del Centro de Atención al Cliente.

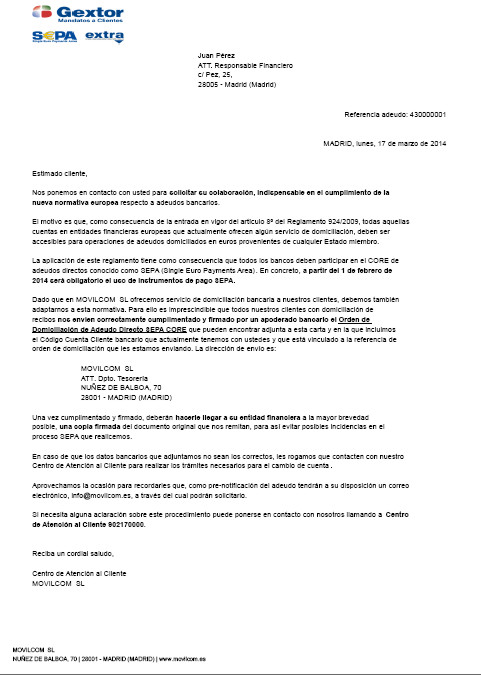

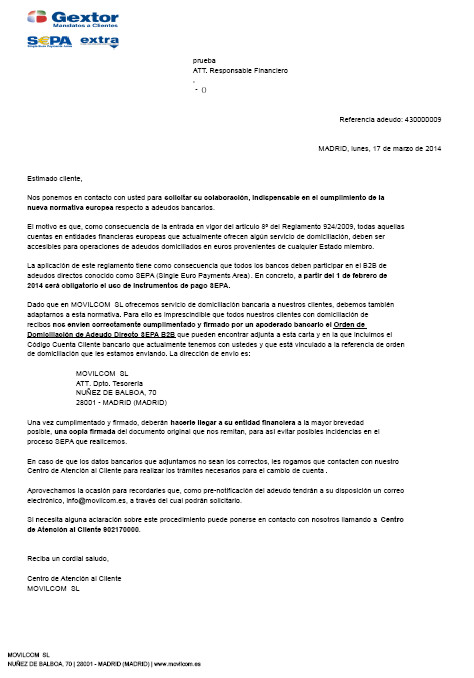

Una vez cumplimentado esto se genera el envío con una carta que sigue el siguiente modelo, según sea la autorización para la modalidad Básico o B2B.

A) Modalidad Básico.

También según tenga el cliente o no introducida dirección de correo electrónica en su ficha, el programa procederá de modo diferente:

También según tenga el cliente o no introducida dirección de correo electrónica en su ficha, el programa procederá de modo diferente:

- Si tiene correo, enviará automáticamente la carta por este medio.

- Si no tiene correo, imprimirá la carta para su envío por correo postal.

Mantenimiento

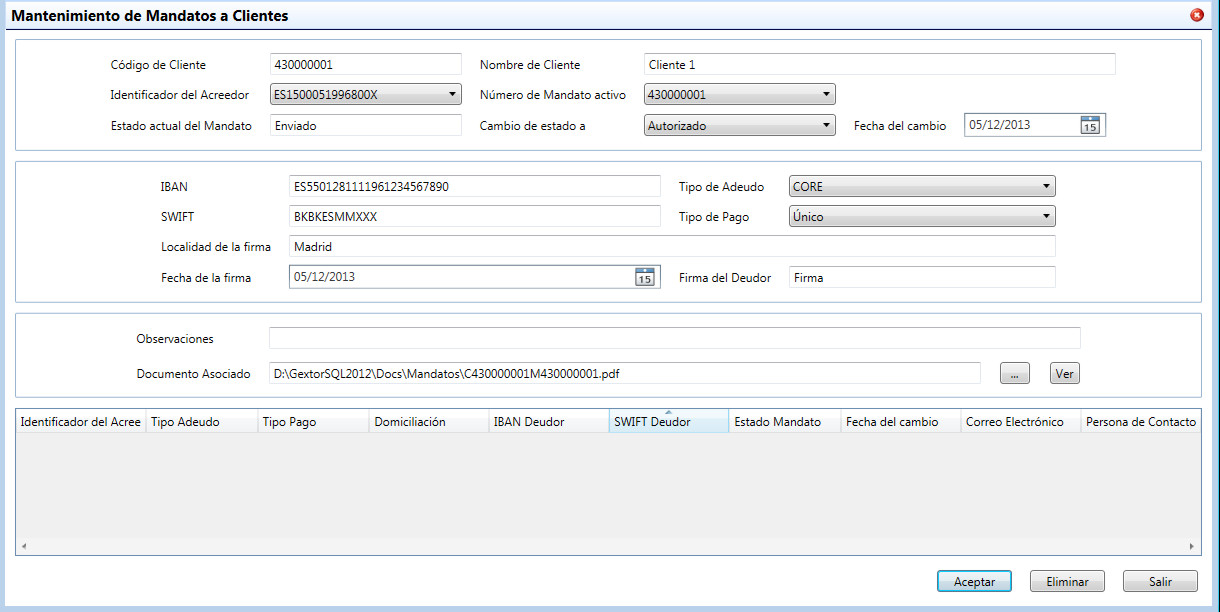

A partir de dicha opción se podrá gestionar la información de un mandato generado.

El programa solicitará la siguiente información:

- Código de cliente.

- Identificador de acreedor.

- Número de mandato activo.

- Cambio de estado a:

Autorizado -> En este caso se solicita la siguiente información (proponiendo la que esté registrada en el momento de generar el mandato con posibilidad de cambiarse):

– IBAN-> Si se indica un IBAN no creado se creara una nueva domiciliación de pago en el cliente de manera automática y será marcada como habitual.

– SWIFT.

– Tipo de adeudo.

– Tipo pago.

– Localidad de la firma.

– Fecha de la firma.

– Firma del deudor.

Cancelado -> Se solicita la fecha de cancelación.

Revocado -> Se solicita la fecha de revocación.

Inactivo. - Observaciones.

- Posibilidad de asociar documentos al nuevo estado.

En la parte inferior del formulario se muestra una rejilla con la información histórica del mandato seleccionado.

Elimina el último estado del mandato:

- Si el estado es “Autorizado” eliminará la autorización.

- Si el estado es “Enviado” el mandato quedará en “Pendiente de Envío”.

Historial

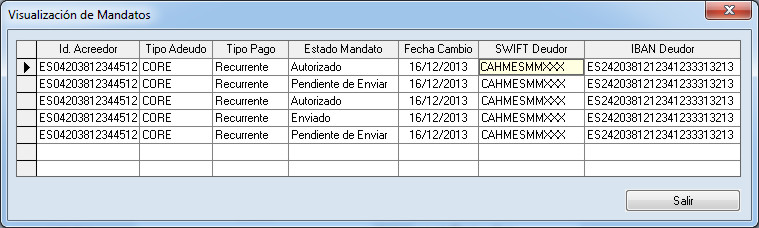

A partir de dicha opción se podrá visualizar y consultar todo el historial de los mandatos realizados.

La opción dispondrá de los siguientes filtros:

- Identificador del acreedor.

- Desde – hasta cuenta contable de clientes.

- Tipo de adeudo.

- Tipo de pago.

- Estado del mandato.

Una vez realizado los filtros, en la rejilla inferior se visualizará los mandatos. Desde esta opción podemos:

- Editar visualiza el historial del mandato y los estados por los que ha sido tramitado.

- Recuperar los registros que cumplan las condiciones.

- Exportar a Excel los registros de la rejilla.

Una vez que la cuenta contable del cliente tiene el mandato gestionado podrán realizarse facturas sin que salgan los avisos de que no tiene mandatos autorizados.

Contabilidad: Nuevas opciones de SEPA y Mandatos.

El primer paso es parametrizar la empresa para que permita la gestión de Mandatos:

En Ficheros/ Ficheros auxiliares / Documentos de pago indicaremos si el tipo de documento se incluye en adeudos, de este modo permitirá el tratamiento de mandatos:

En el Maestro de Cuentas, en datos identificativos de cuentas de cliente se ha incluido una opción de “Visualización de Mandatos”.

En el Maestro de Cuentas, en datos identificativos de cuentas de cliente se ha incluido una opción de “Visualización de Mandatos”.

También hay un nuevo control que no permite eliminar una cuenta si tiene mandatos asociados.

También hay un nuevo control que no permite eliminar una cuenta si tiene mandatos asociados.

Generación de los códigos IBAN / SWIFT.

Plan de Cuentas – Terceros.

- Se propone el campo SWIFT, una vez que se haya indicado el CCC o IBAN, en la opción:

Ficheros / Maestro de Cuentas / Datos Identificativos / Domiciliación Bancaria.

Que ya ha sido actualizada en el proceso del administrador. - Se incluye una nueva marca dentro de datos identificativos, cuando se trate de clientes, para indicar si es “Consumidor”. Estos clientes no permiten el tipo de adeudo B2B.

Ficheros / Cuentas Bancarias

- También se realiza la misma operación en el fichero de cuentas bancarias (que ya han sido actualizados, como hemos visto):

- Hacer propuesta del campo SWIFT, una vez que se haya indicado el CCC o IBAN.

- Si se indica IBAN y no está especificado el campo de CCC, se propone. A la inversa se procede igual, si se indica CCC y no está especificado IBAN, se propone también.

Contabilización y Mandatos.

La primera que advertimos es que un cliente puede tener o no el mandato autorizado.

En caso de que no lo tenga o no sea válido

Si la empresa tiene tratamiento de mandatos y si el cliente con tipo de documento que permite adeudos de SEPA:

- No tiene un mandato activado.

- Han pasado 36 meses desde el último recibo.

Al hacerle una factura sale el siguiente aviso

En caso de que el cliente tenga el mandato autorizado.

En caso de que el cliente tenga el mandato autorizado.

El aviso no saldrá y podremos hacerle todo el tratamiento de remesas CORE, CORE1 y B2B (esta última si el cliente es del tipo “Consumidor” no se podrá hacer).

Pre-notificaciones

- La Pre-notificación es un documento en el que el acreedor comunica al deudor importe y fecha de vencimiento del adeudo. A diferencia del mandato, no es necesario que se trate de un documento independiente, sino que, por ejemplo, una factura puede ser válida como documento de pre-notificación.

- Con la nueva normativa es obligatorio que se “avise” a los clientes, salvo acuerdo firmado en el mandato entre las partes, de los recibos que les serán pasados al cobro, con una antelación mínima de 14 días.

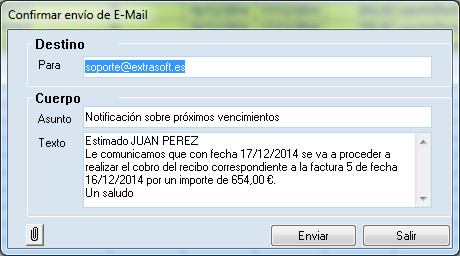

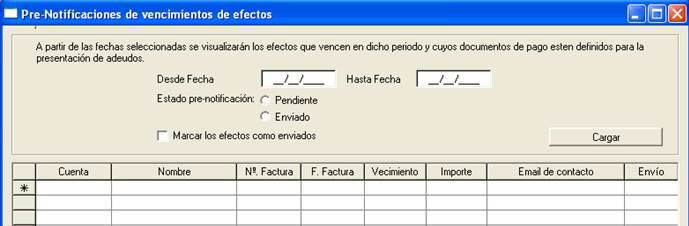

- Se incluye una opción dentro de Tesorería, a partir de la cual se visualizarían los efectos que deben ser comunicados con la posibilidad de enviar dichos avisos por correo electrónico a los clientes.

- En esta ventana podremos filtrar por rangos de fechas aunque el programa propondrá por defecto la fecha del sistema más 14 días.

- Se podrá filtrar por efectos pendientes de notificar o ya notificados anteriormente.

- Se podrá indicar si los efectos que se envíen quedan marcados como notificados.

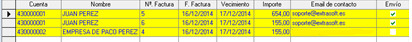

- Las pre-notificaciones de los clientes que no tienen mandato activo saldrán destacadas en amarillo y aparecerá un check en la última columna (envío) en el cual se indicará si el cliente tiene correo electrónico para enviarlo directamente. Si no tiene correo electrónico el check aparecerá demarcado.

- También se incluye en el texto del mandato emitido (módulo de mandatos) el siguiente párrafo será válido para dejar a disposición del cliente las facturas emitidas como pre-notificación del adeudo.

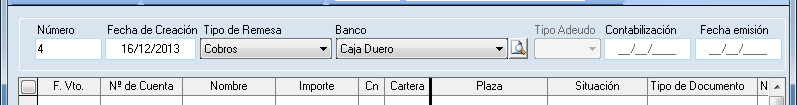

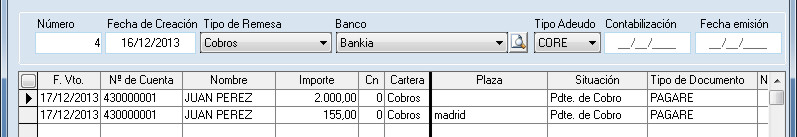

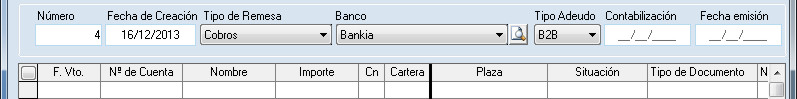

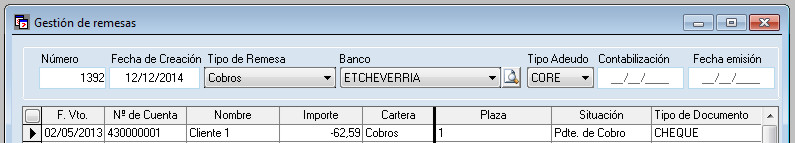

Gestión de remesas

La opción de remesas se ha adaptado para que al seleccionar una remesa de cobros se pueda seleccionar el tipo de adeudo de la misma:

- Nada.

- Core1.

- Core2.

- B2B.

Recordemos que los clientes a los que se ha marcado el check “Consumidor” no permiten la modalidad B2B.

Al crear la remesa, tenemos tres posibles situaciones:

- El Banco no tiene mandato autorizado con ningún cliente

Directamente no salen estas opciones de adeudo:

- El cliente ha autorizado el mandato para parte o todos los Bancos.

Salen las facturas el cliente y las opciones de tipo de adeudo

- El cliente no ha autorizado el mandato para ese tipo de adeudo pero el Banco tiene mandatos autorizados de otros clientes

Aparecen los tipos de adeudo pero no las facturas del cliente para determinados tipos.

Así, seleccionemos que el tipo es CORE o cualquier otra modalidad, únicamente se pueden seleccionar efectos que su mandato sea del mismo tipo de adeudo.

Una vez generada la remesa con el tipo de adeudo correspondiente vamos a la opción

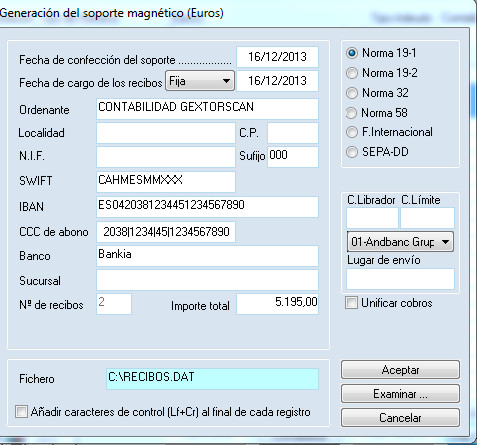

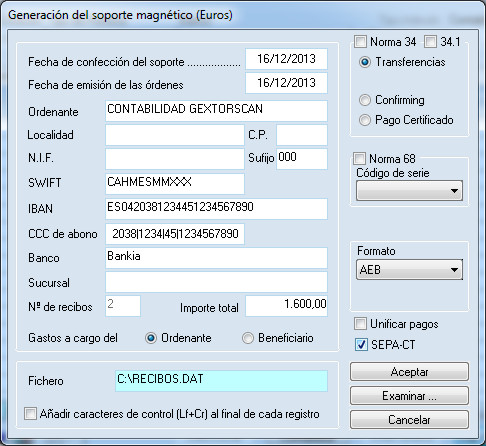

Soporte magnético

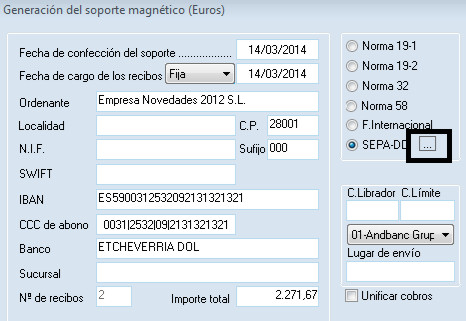

Veremos que se añaden campos de IBAN y SWIFT de la empresa, en el formulario.

Encontramos la opción nueva en las remesas de cobros

Encontramos la opción nueva en las remesas de cobros

SEPA-DD (adeudos).

Se añade una nueva opción en remesas de transferencia:

Se añade una nueva opción en remesas de transferencia:

SEPA-CT (transferencias).

En este caso hablamos de pagos (proveedores) por lo que no son necesarios mandatos y la opción saldrá directamente en todas las remesas de este tipo.

Aunque el mandato se haya generado con el tipo de adeudo de la nueva normativa SEPA el soporte magnético se puede generar con la norma actual o con la nueva.

Se añade un control para las remesas de cobros para la puesta a disposición respecto a la fecha de cobro. Deberá controlar que, según la fecha de envío, los días indicados a continuación sean correctos:

- En el instrumento básico, con carácter general será de 7 días hábiles para primeras operaciones o únicas y de 4 días hábiles para las operaciones recurrentes.

- A partir de junio de 2013, existirá la posibilidad de plazos de presentación más reducidos (3 días) en la denominada versión opcional CORE1, y sin discriminación de los plazos de entrega en función del tipo de adeudo, siempre que las entidades estén adscritas a este servicio.

- Para el instrumento de adeudos B2B el plazo con carácter general será de 3 días.

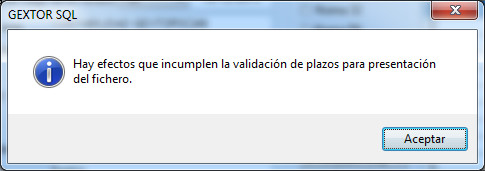

- En caso de que los efectos venzan antes de estos plazos aparecerá el siguiente aviso:

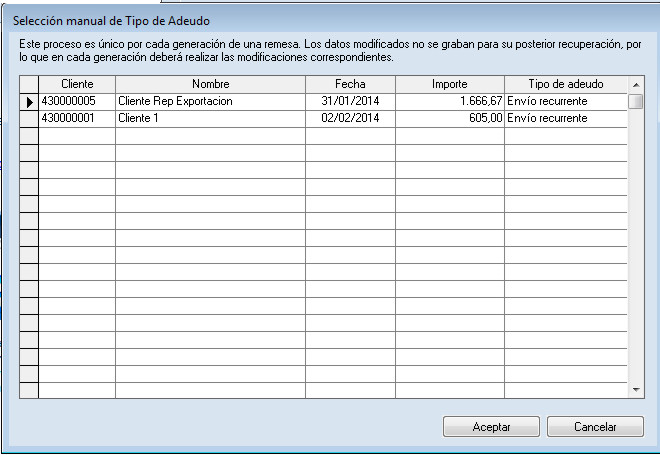

Se incluye una opción para modificar el tipo de pago de recurrente a último pago, en la opción de soporte magnético.

En principio se generan los efectos con el tipo de adeudo obtenido por el programa, pero en ocasiones será necesario cambiar una remesa el tipo de autorización del mandato, según sea:

En principio se generan los efectos con el tipo de adeudo obtenido por el programa, pero en ocasiones será necesario cambiar una remesa el tipo de autorización del mandato, según sea:

- Pago único.

- Envío recurrente.

- Primer pago.

- Ultimo pago.

Hay diversos supuestos para cambiar el tipo de adeudo de un mandato: el usuario empieza a trabajar con el programa ERP Gextor y anteriormente ya había tenido otros pagos a sus proveedores, o bien se deja de trabajar con un proveedor y el programa debe entender que es el último pago.

Una vez seleccionada esta opción se abre una ventana de selección manual donde se puede cambiar el tipo de adeudo de cada efecto.

El cambio sólo afecta a la remesa que se está enviando y no queda grabado en el programa ERP Gextor.

El cambio sólo afecta a la remesa que se está enviando y no queda grabado en el programa ERP Gextor.

Gestión: Nuevas opciones de SEPA y MANDATOS.

Generación de los códigos IBAN y SWIFT en clientes y proveedores.

A partir de que las cuentas bancarias de las empresas tienen la información introducida la información se va añadiendo a medida que se crean clientes y proveedores.

- Automáticamente al introducir una cuenta CCC se calculará el IBAN y viceversa en las fichas de clientes y proveedores.

- En domiciliaciones bancarias, propone el campo SWIFT, una vez que se haya indicado el CCC o IBAN.

- Respecto a la ficha de clientes, también hay que considerar respecto al tratamiento de remesas que es diferente que el cliente sea “Consumidor” ya que en ese caso no admite el tipo de adeudos B2B y sí permite sin embargo CORE y CORE1.

Opciones de contabilización

Al contabilizar de Gestión a Contabilizará se actualizarán los códigos del maestro de cuentas (IBAN, SWIFT, “Consumidor”…).

- Si bien es cierto que la preferencia para actualizar los datos de terceros debe estar activada, como con el resto de los datos.

- A la hora de contabilizar las facturas se muestra un check (que sólo aparecerá en las empresas enlazadas con empresas de contabilidad que tengan los mandatos activados).

- Si el check no está marcado el programa procederá sin realizar ningún control de mandatos.

En el caso de que este check esté marcado:

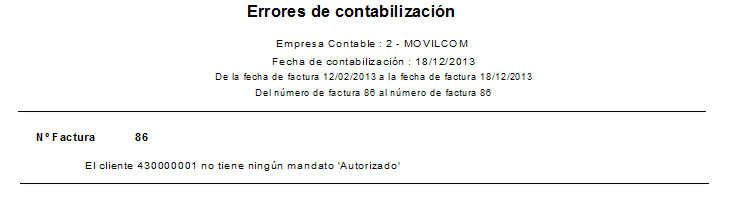

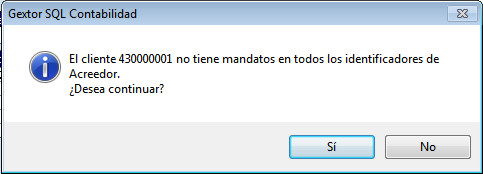

Si la empresa contable tiene tratamiento de mandatos y se está contabilizando a un cliente; se incluirá una línea, en el listado de incidencias del proceso, en el caso “con tipo de documento adeudo”, comprobando si existen identificadores de acreedor:

- Si solamente existe uno se comprobara si el cliente tiene un mandato “Autorizado”. Si no lo tiene se incluirá el siguiente mensaje en el listado de incidencias:

“El cliente xxxxx no tiene ningún mandato autorizado” - Si existe más de uno, se comprobara si el cliente tiene mandato “Autorizado” en alguno de ellos. Si no lo tiene en todos se incluirá el siguiente mensaje:

“El Cliente xxxxx no tiene mandatos en todos los identificadores de acreedor”. - Si existe más de uno, y no tiene ningún mandato “Autorizado” se incluirá el siguiente mensaje:

“El cliente xxxxx no tiene ningún mandato autorizado”.

Solo será una línea de aviso en la ventana de “Errores de contabilización” pero la factura quedara contabilizada.

Gestión

Gestión. Exportación e Importación de Clientes

- Exportación. Se incluyen los campos IBAN y SWIFT al final del formato.

- Importación. Se incluyen los campos IBAN y SWIFT al final del formato, pero con la posibilidad de que no vengan. Si no vienen no se actualiza la información.

Gestión. Exportación e Importación de proveedores

- Exportación. Se incluyen los campos IBAN y SWIFT al final del formato.

- Importación. Se incluyen los campos IBAN y SWIFT al final del formato, pero con la posibilidad de que no vengan. Si no vienen no se actualiza la información.

Contabilidad

Contabilidad. Exportación e Importación en formato TXT

- Exportación. No se envían dichos campos.

- Importación. El formato del fichero no se no está modificado y dichos campos se actualizarán a partir de CCC. En este caso se crean ya que no existe la posibilidad de que vengan en el formato, a diferencia de lo indicado en la Gestión.

Contabilidad. Importación de Contabilidad en formato XML

- Importación. Se incluyen los campos IBAN y SWIFT en el esquema.

- No son campos obligatorios, si dichos campos no vienen en el fichero se actualizarán a partir de CCC.

Contabilidad. Importación de Facturas en formato XML

- Importación. Se incluyen los campos IBAN y SWIFT en el esquema.

- No son campos obligatorios, si dichos campos no vienen en el fichero se actualizarán a partir de CCC.

Contabilidad. Importación de Facturas en formato XLS

- Importación. Incluir los campos IBAN y SWIFT en el esquema.

- No son campos obligatorios, si dichos campos no vienen en el fichero se actualizarán a partir de CCC.